LC Là Gì Trong Xuất Nhập Khẩu? Quy Trình Thanh Toán & Các Bước L/C

Khi làm việc trong mảng xuất nhập khẩu liên quan đến vấn đề thanh toán chúng ta không thể không nhắc đến LC. Hiểu đơn giản, LC là một phương thức thanh toán còn được gọi là thanh toán bằng thư tín dụng hoặc tín dụng thư (Letter of Credit). Thư tín dụng (L/C) muốn phát hành phải do một tổ chức có uy tín, có khả năng đảm bảo thanh toán, bảo lãnh những khoản mua bán có giá trị nhằm tạo ra sự an tâm cho người mua và người bán.

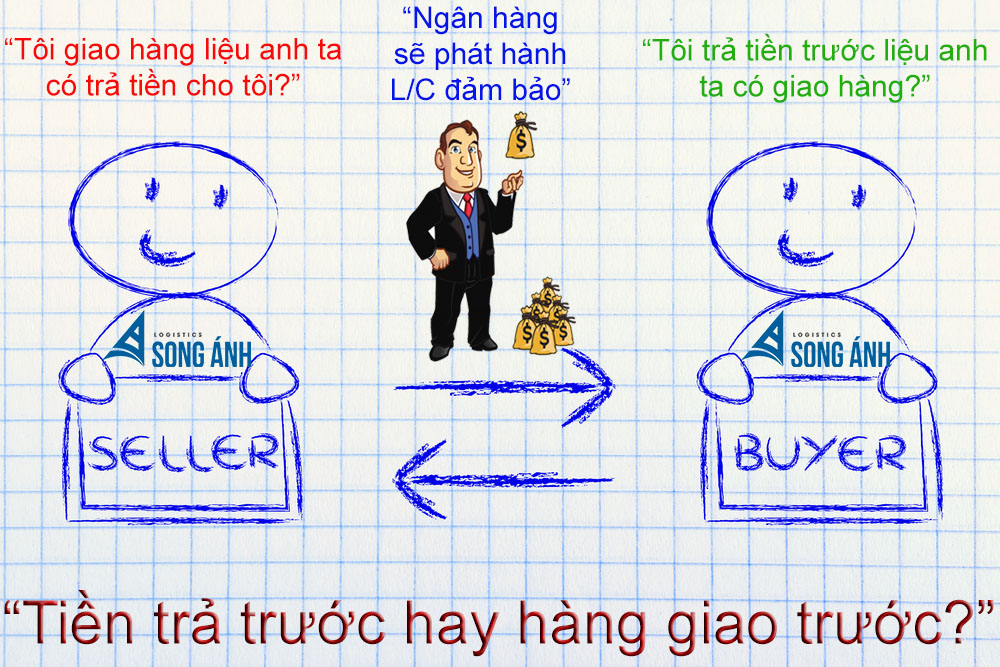

Vốn dĩ, người mua và người bán đều mong muốn giành thế an toàn cho mình, do đó câu hỏi “tiền trả trước hay hàng giao trước?” luôn luôn được đặt ra trong bất kỳ giao dịch nào. Thư tín dụng do đơn vị trung gian (ngân hàng) phát hành để giải quyết câu hỏi trên.

Như vậy, LC do một tổ chức tài chính hoặc trung gian tài chính phát hành. Tổ chức đáp ứng được những yêu cầu cụ thể trên thường là những ngân hàng, có năng lực tài chính, uy tín để người mua và người bán đều tin tưởng.

Tất nhiên, khi người mua và người bán dùng phương thức thanh toán LC thì phải tốn phí trung gian cho ngân hàng. Do đó, nghiệp vụ này cũng là một mảng kinh doanh tại các ngân hàng và được phụ trách bởi phòng thanh toán quốc tế.

LC là gì? Thư tín dụng chứng từ

LC là một bức thư do ngân hàng đại diện của người nhập khẩu (bên mua) lập ra theo yêu cầu của người nhập khẩu (bên mua) cam kết sẽ trả một số tiền nhất định cho người xuất khẩu (bên bán) tại một thời điểm cụ thể, nếu người xuất khẩu (người bán) xuất trình bộ chứng từ thanh toán phù hợp với các điều khoản được nêu trong thư tín dụng.

Bên bán cũng có một ngân hàng đại diện cho mình và bên bán sẽ chuyển bộ chứng từ hợp lệ này cho ngân hàng đại diện của mình tại quốc gia xuất khẩu.

Như vậy người mua, người bán và ngân hàng là những cá thể tham gia vào quá trình thanh toán bằng LC. LC được viết tắt bởi từ Letter of Credit. Ngoài ra để nhấn mạnh đến thanh toán mà ngân hàng sẽ giữ bộ chứng từ người ta còn có tên gọi khác là Documentary Letter of Credit để nhấn mạnh đến chứng từ và phương thức thanh toán.

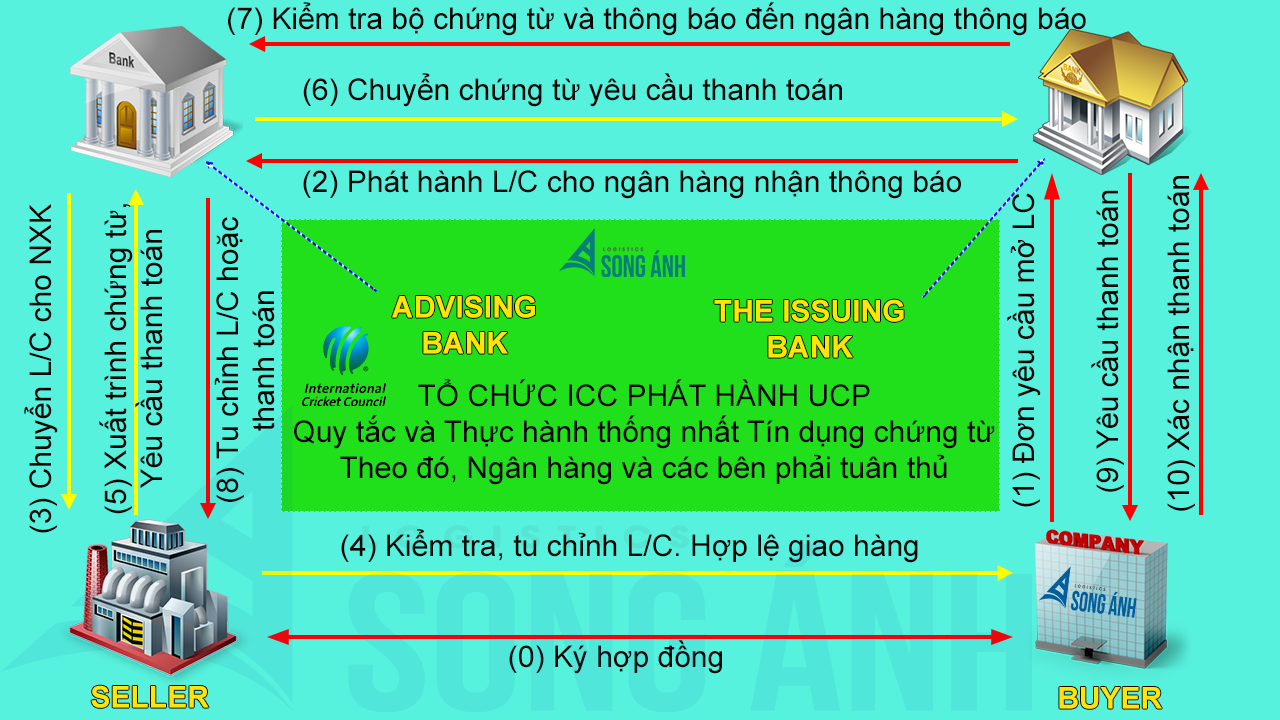

Quy trình thanh toán bằng L/C

Trong phần này chúng ta sẽ tìm hiểu quy trình thanh toán tín dụng chứng từ (L/C). Tuy nhiên, để dễ hiểu mình đưa ra quy trình đơn giản và chung nhất.

Các bên tham gia trong quy trình này gồm có 4 bên:

Importer (buyer): Người nhập khẩu hay còn gọi là người mua hàng.Trong LC gọi là Người yêu cầu mở LC (the applicant)

Exporter (Seller): Người xuất khẩu hay còn gọi là người bán hàng. Trong LC gọi là Người thụ hưởng (the beneficiary)

Ngân hàng phát hành LC (Issuing bank): Đây là ngân hàng đại diện cho người nhập khẩu

Ngân hàng Thông báo LC (Advising bank): Ngân hàng bên bán Advising bank

(0)* Người bán và người mua ký kết hợp đồng ngoại thương (Commercial Contract). Trong hợp đồng người xuất khẩu và người nhập khẩu phải chấp nhận phương thức thanh toán LC. Ngoài ra hợp đồng cũng quy định rõ các yêu cầu trong LC. Thâm chí, dấu chấm và dấu phẩy cũng phải quy định rõ ràng và thống nhất. Tuy nhiên chúng ta cũng cần hiểu là, không nhất thiết LC phải giống hợp đồng ngoại thương về mọi quy định. Đây 2 loại giấy tờ riêng biệt và không ràng buộc nhau.

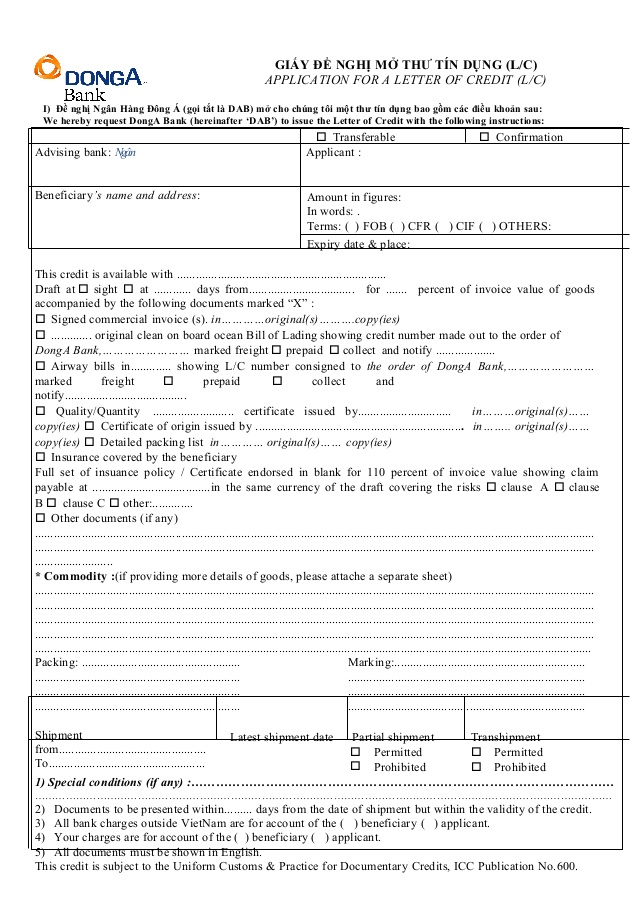

*(1)* Người mua (người nhập khẩu) dựa vào hợp đồng ký kết với người bán, làm đơn xin mở L/C gửi đến ngân hàng của mình – Ngân hàng phát hành (THE ISSUING BANK). Hồ sơ bao gồm:

+ Đơn yêu cầu mở L/C.

+ Quyết định thành lập doanh nghiệp, đăng ký kinh doanh, đăng ký mã số xuất nhập khẩu-nếu có (đối với giao dịch lần đầu).

+ Hợp đồng ngoại thương.

+ Giấy phép nhập khẩu.

+ Cam kết thanh toán (trường hợp mở L/C trả chậm).

+ Trường hợp người mua ký quỹ L/C dưới 100% trị giá L/C phải có bản giải trình do phòng tín dụng của chi nhánh lập được giám đốc chi nhánh phê duyệt.

Ưu và nhược điểm của thanh toán bằng L/C

Trong thanh toán quốc tế có các loại phương thức thanh toán như: Phương thức chuyển tiền, Phương thức ghi sổ (Open account), Phương thức thanh toán nhờ thu (Collection of payment), Phương thức tín dụng chứng từ (Letter of credit – L/C). Mỗi loại có những ưu nhược điểm riêng.

Đối với Người bán

Ngân hàng sẽ thanh toán đúng như trong thư tín dụng bất kể việc người mua có trả tiền hay không.

Hạn chế việc chậm trễ trong chuyển chứng từ

Khách hàng có thể chiết khấu L/C để có tiền trước sử dụng cho việc thực hiện hợp đồng.

Đối với Người mua

Chỉ khi nhận được hàng thì người mua mới trả tiền.

Người nhập khẩu yên tâm rằng người bán sẽ phải tuân thủ quy định trong L/C để đảm bảo được thanh toán, nếu không người bán sẽ mất tiền.

Đối với Ngân hàng

Thu phí dịch vụ (Phí mở L/C, chuyển tiền, phí chỉnh sửa L/C,..)

Mở rộng quan hệ thương mại quốc tế.

Nhược điểm của phương thức tín dụng chứng từ

Đối với Người bán

Nếu không xuất trình bộ chứng từ theo quy định trong L/C sẽ không được thanh toán tiền hàng.

Đối với Người mua

Thư tín dụng hoạt động độc lập với hợp đồng mua bán và làm việc theo bộ chứng từ. Do đó, nếu doanh nghiệp xuất khẩu xuất trình bộ chứng từ phù hợp thì ngân hàng phát hành có nghĩa vụ phải thanh toán mà không quan tâm liệu hàng hóa thực tế có được giao đúng hay không, thậm chí hàng hóa không được giao.

Điểm đặc biệt của L/C

L/C hoạt động độc lập với hợp đồng ngoại thương mặc dù L/C được hình thành dựa trên cơ sở hợp động mua bán giữa 2 bên.

Các ngân hàng làm việc với nhau trên cơ sở chứng từ, chứ không quan tâm hàng hóa.

Người mua mở L/C, và người thụ hưởng đòi tiền ngân hàng phát hành L/C.

Trong bài viết này chỉ đưa ra quy trình thanh toán LC đơn giản nhất. Vận chuyển Nga Việt cung cấp dịch vụ khai báo hải quan nhanh chóng, tiện lợi nhất. Để được tư vấn chi tiết, hãy liên hệ ngay tới Hotline của Vận chuyển Nga Việt.